PKZH mit positiver Jahresrendite

Die PKZH erzielte im Jahr 2024 eine Rendite von 7.5% und lag damit leicht unter dem Durchschnitt vergleichbarer Schweizer Pensionskassen. Das positive Ergebnis wurde in erster Linie durch steigende Aktienmärkte und leicht sinkende Zinsen verursacht. Um die Leistungen vollständig zu finanzieren, wäre nur eine Anlagerendite von 5.8% nötig gewesen (Sollrendite). Deshalb stieg der Deckungsgrad von 119.4% per Ende 2023 auf 121.3% per 31.12.2024.

Das Ergebnis des letzten Jahres zeigt ausser bei den ausländischen Immobilien (-3.0%) und den Infrastrukturanlagen (-2.7%) ein erfreuliches Bild. Alle übrigen Anlagekategorien schlossen im positiven Renditebereich ab. So gewann die Nominalwerte CHF 4.5%, die Unternehmensanleihen Global legten 0.8% zu. Positiv stachen auch die Aktien Industrieländer hervor, die 18.5% zunahmen. Aktien Schweiz erreichte 7.3% und die Schwellenländer-Aktien rentierten mit 12.7%. Insgesamt legten die Aktien 16.4% zu.

Auf den in- und ausländischen Immobilien wurde konsolidiert eine Rendite von 3.8% erzielt. Die Private-Equity und Energie-Infrastrukturanlagen erreichten 1.3 bzw. -2.7%. Die Insurance-Linked-Securities legten um 9.2% zu.

Die PKZH investiert einen grossen Teil ihres Vermögens im Ausland und sichert die damit verbundenen Währungsrisiken weitgehend ab. Damit kann sie die jährlichen Renditeschwankungen erheblich reduzieren. Im vergangenen Jahr wirkte sich dies negativ aus (-6.7%).

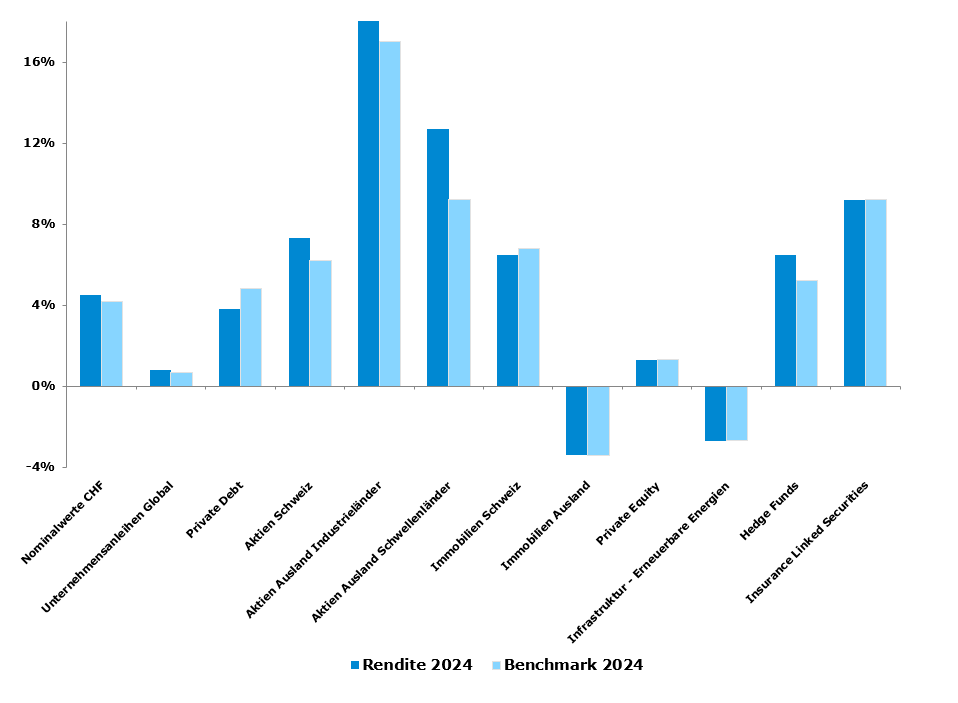

Performance des PKZH-Vermögens im Vergleich zur Benchmark

Die Jahresperformance von 7.5% übertraf die Strategie-Benchmark, die nur 6.2% erreichte. Diverse Entscheide der Gremien (vor allem des SR) und der Portfoliomanager waren entscheidend für den Vorsprung. Auch die verfolgte Nachhaltigkeitspolitik und die nicht vollständige Währungsabsicherung lieferten einen positiven Beitrag. Zu guter Letzt lieferte Abweichung der Ist- von der Zielallokation aufgrund der umgesetzten Rebalancing-Strategie einen positiven Beitrag. Die Entscheide der Anlagekommission hatten vergleichsweise geringe Auswirkungen.

Aktien und Nominalwerte:

Die Schweizer Aktien rentierten mit 7.3%, während die Benchmark 6.2% erreichte. Die Aktien der Industrieländer erreichten 18.5% (währungsgesichert) und lagen mit diesem Ergebnis 1.5 Prozentpunkte über der Benchmark von 17.0%. Die Schwellenländer-Aktien gewannen 12.7% (währungsgesichert), die Benchmark erreichte 9.2%. Insgesamt gewann die Anlagekategorie Aktien währungsgesichert 16.4%

Die nicht-kotierten CHF-Nominalwerte rentierten wie die Benchmark mit 3.5%. Insgesamt gewannen die Nominalwerte CHF 4.5%, während die Benchmark um 4.2% zulegte.

Die Unternehmensanleihen Global erzielten 0.8% (währungsgesichert), die Benchmark erreichte 0.7%.

Über das ganze Jahr gesehen resultierte bei den Nominalwerten eine Rendite von 2.4%.

Immobilien:

Immobilien Schweiz schlossen mit 6.5% ab, die Benchmark mit 6.8%. Die ausländischen Immobilien verloren wie die Benchmark-3.4% (währungsgesichert).

Die Anlagekategorie Immobilien erzielte insgesamt währungsgesichert 3.8%.

Alternative Anlagen:

Das Hedge-Funds-Portfolio, das in den nächsten Jahren vollständig aufgelöst wird, erzielte eine Rendite von 6.5% (währungsgesichert), die Benchmark eine solche von 5.2%.

Die Private-Equity-Anlagen erreichten wie die Benchmark 1.3% (währungsgesichert). Dazu muss bemerkt werden, dass aufgrund zeitverschobener Bewertungen die hier aufgeführte Performance zum grossen Teil diejenige von Oktober 2023 bis September 2024 widerspiegelt.

Die Infrastrukturanlagen gaben wie die Benchmark -2.7% nach.

Die Insurance-Linked-Securities (ILS) gewannen wie die Benchmark währungsgesichert 9.2%

Peer-Group-Vergleich

2024 erreichten die Peer-Vermögen eine höhere Performance als die 7.5% der PKZH. Der Pensionskassen-Index der Credit Suisse war um 0.2%-Punkte besser, der Pictet BVG-25 plus Index um 0.4%-Punkte und der Pictet BVG-40 plus Index um 2.6%-Punkte. Die wichtigsten Quellen für den Rückstand der PKZH waren der höhere Grad der Währungsabsicherung und die höhere Allokation in nicht-kotierten Anlagen mit NAV-Bewertung. Dies wirkte sich je nach Risikoprofil des Peer-Index unterschiedlich stark aus. Die Pictet-Indizes profitierten zudem von ihrer Messmethodik für die Private-Equity-Allokation.